长期偿债能力分析有两种方法:一种是通过资产负债表分析企业的长期偿债能力,另一种是通过利润表分析企业的长期偿债能力。这里介绍资产负债表的长期偿债能力分析。

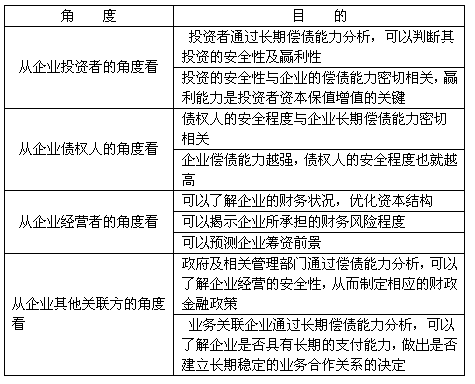

企业的长期债务是指偿还期在一年或者超过一年的一个营业周期以上的负债,包括长期借款、应付债券、长期应付款等。长期偿债能力是指企业偿还长期债务的现金保障程度。长期偿债能力的强弱是反映企业财务安全和稳定程度的重要标志,是企业债权人、投资者、经营者和与企业有关联的各方面等都十分关注的重要问题。站在不同的角度,分析的目的也有所区别,见表10 -3。

表10 -3长期偿债能力分析目的

1.影响长期偿债能力的因素

由于长期债务的期限长,企业的长期偿债能力主要受以下三个因素的影响,如图10 -3所示。

图10 -3长期偿债能力影响因素

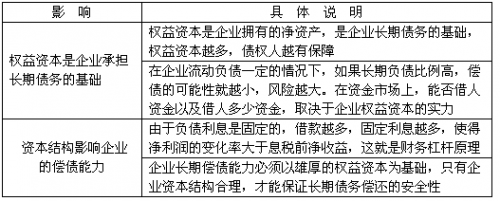

(1)资本结构

资本结构是指企业各种长期筹资来源的构成和比例关系。长期筹资来源主要是指权益资本筹资和长期负债筹资。通常情况下,负债筹资成本较低,弹性较大,是企业灵活调动资金余缺的重要手段。但负债是必须偿还的,无论企业的经营业绩如何,负债都会给企业带来财务风险;而权益资本则不需要偿还,可以在企业经营中永久使用。

资本结构不同,企业的长期偿债能力也不同。同时,不同的资本结构,其资金成本也有差异,进而会影响企业价值。资本结构对企业长期偿债能力的影响主要体现在两个方面,见表10 -4。

表10 -4资本结构对企业长期偿债能力的影响

(2)总资产数量

长期偿债能力是以总资产为物资保证的。在正常情况下,作为长期负债物资保证的资产,除了一部分流动资产外,其余部分为长期资产。长期负债能否最终得以偿还,则完全取决于资产的变现能力。

(3)企业的赢利能力

长期偿债能力与企业赢利能力密切相关。一般来说,企业的赢利能力越强,长期偿债能力越强;反之,则长期偿债能力越弱。如果企业长期亏损,则必须通过变卖资产才能清偿债务,最终要影响投资者和债权人的利益。因此,企业的赢利能力是影响长期偿债能力的重要因素。

2.反映长期偿债能力的指标

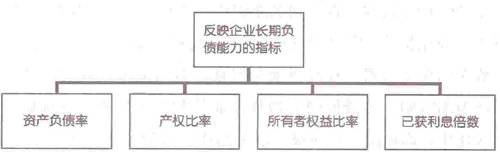

反映企业长期负债能力的指标主要有四个,如图10 -4所示。

图10 -4反映长期负债能力的指标

(1)资产负债率

资产负债率反映在资产总额中有多大比例是通过借债筹资的。其计算公式如下:

资产负债率=负债总额÷资产总额×100%

对资产负债率的具体分析见表10 -5。

表10 -5资产负债率分析

(2)产权比率

产权比率反映的是企业负债总额与股东权益总额的比例关系,也称之为债务股权比率。其计算公式如下:

产权比率=负债总额÷股东权益×100%

式中的“股东权益”即公司的净资产。产权比率指标反映由债权人提供的资本与股东提供的资本的相对关系,反映企业基本财务结构是否稳定。从股东的角度来看,在经济繁荣时期,多借债可以获得额外的利润;而在经济萎缩时期,多借债则会增加企业的利息负担和财务风险。可见,高的产权比率是高风险、高回报的财务结构;低的产权比率是低风险、低回报的财务结构。

权益资本是承担长期债务的一个基础,产权比率也表明债权人投入的资本受到股东权益保障的程度,或者说是企业清算时对债权人利益的保障程度。一旦企业清算解散,所有者权益就成了偿还债务的最后保证。《中华人民共和国破产法》规定,企业破产清算时,债权人的索偿权在股东之前,因此,产权比率指标和资产负债率指标具有同样的经济意义,对产权比率的分析可以参考对资产负债率的分析。

(3)所有者权益比率

所有者权益是指企业所有者对企业净资产的要求权,其计算公式如下:

所有者权益比率=所有者÷总资产×100%

所有者权益的来源包括所有者投入的资本,直接计入所有者权益的利得,损失、留存。

(4)已获利息倍数

已获利息倍数是企业息税前利润与债务利息的比值,反映企业的获利能力对债务偿付的保证程度。其计算公式如下:

已获利息倍数=息税前利润÷利息×100%

息税前利润就是指扣除利息和所得税前的正常业务经营利润。其中利息包括财务费用中的利息和资本化了的利息两部分。资本化利息虽然不在利润表中扣除,但始终是要偿还的。

该指标不仅反映了企业获利能力的大小,而且反映了获利能力对偿还到期债务的保证程度,它既是企业举债经营的前提依据,也是衡量企业长期偿债能力大小的重要标志。如果已获利息倍数较低,则说明企业的利润难以支付利息提供充分保障,这会使企业失去对债权人的吸引力。一般而言。已获利息倍数至少要大于1,否则,企业就不能举债经营。为了正确评价企业偿债能力的稳定性,一般需要计算连续数年的已获利息倍数,并且通常选择一个指标最低的会计年度考核企业长期偿债能力的状况,以保证企业最低的偿债能力。

3.其他因素对长期偿债能力的影响分析

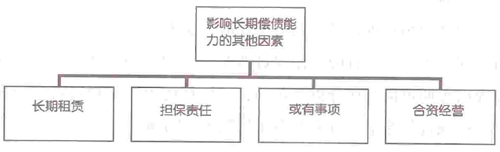

其他因素对长期偿债能力的影响分析如图10 -5所示。

(1)长期租赁

图10 -5影响长期偿债能力的其他因素

资产租赁形式有融资租赁和经营租赁。融资租赁是指出租人根据承租人对供货人或出卖人的选择,从出卖人那里购买租赁物,提供给承租人使用,承租人支付租金的交易。其实质是以分期付款方式购买固定资产。在融资租赁形式下租人的固定资产可作为企业的固定资产进行管理、人账,租赁费用可作为长期负债处理。这种资本化的融资租赁已包含在资产负债率之中了。

经营租赁是一种短期租赁形式,它是指出租人不仅要向承租人提供设备的使用权,还要向承租人提供设备的保养、保险、维修和其他专f1性技术服务的一种租赁形式。企业的经营租赁由于量比较大,期限比较长且具有经常性的特点,所以也构成企业另外一种长期性投资。这种经营租赁虽不包含在长期负债之内,但到期时,企业必须支付租金,这会对企业的长期负债能力产生影响。如果公司经常进行经营租赁业务,就应分析经营租赁费用的支出对偿债能力的影响。经营租赁不在资产负债表中反映,但在附注和利润表中作为租赁费用反映。

作为长期筹资形式的长期性经营租赁,应当以补充揭示的方式考虑它们对企业债务结构的影响。融资租赁在计算债务比率时已经予以孝虑,因为融资租赁是资产负债表中资产总额和负债总额的一部分。而长期性经营租赁是否用来计算债务比率应视情况而定。但长期性经营租赁对企业的长期偿债能力的影响是必须引起重视的。

(2)担保责任

在企业之间相互进行经济业务交往时,会发生许多担保责任。这些担保项目时间长短不一,有的担保项目涉及企业的长期负债,有的担保项目涉及企业的短期负债。在分析企业的长期偿债能力时,投资者应根据有关资料分析担保责任给企业带来的潜在长期负债问题。

(3)或有事项

或有事项是指现在无法肯定,但在将来可能会对企业带来损失或收益的事项。这种项目具有不确定性的特点,但一旦发生,便会对企业的财务状况产生很大影响。投资者在分析企业长期偿债能力时也应该对此予以足够的重视。

当或有事项可以合理判断资产已经减损或负债已经发生时,应在附注中揭示。常见的或有事项有债务担保、产品质量保证等。如果企业为其他企业的负债做担保,该或有事项通常在附注中揭示。

(4)合资经营

合资经营是指由两个或两个以上企业为某一特定目的而建立的联合关系。某些合资经营可能是以合伙企业形式或其他非股份公司的企业形式进行的。另外一类合资经营则是采用由两个或多个企业共同拥有的股份公司的形式。

合资经营的形式多种多样,当母公司有控制能力时,通常要按持股比例与合资公司合并。而其他合资公司通常应按权益法核算,并在投资账户中反映。这两种情况都需要在附注中作为重要的信息揭示出来。

在进行合资经营前,企业通常要做出承诺,如要为合资企业的银行贷款提供担保,或者与合资企业签订长期的原材料购货合同。这类活动可能使得企业存在大量的不出现在资产负债表上的潜在负债或承诺义务,从而对企业长期偿债能力产生很大的影响。这种潜在债务是所有合资企业(包括那些已经合并的企业)都存在的。企业在做出承诺前,必须仔细阅读有关附注,分析这些附加负债。